Tin kinh tế đọc nhanh trưa 13-04-2016

Các tập đoàn Trung Quốc đổ xô vay nợ để đi thâu tóm

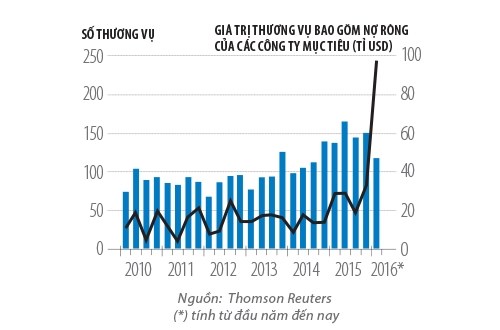

Mặc dù Anbang đã rút lui nhưng không thể phủ nhận các doanh nghiệp Trung Quốc đã và đang trở thành những người mua lớn nhất các tài sản trên toàn cầu. Tính từ đầu năm đến nay, họ đã công bố gần 100 tỷ USD giá trị các thương vụ M&A ở nước ngoài, hơn cả con số 61 tỷ USD mà họ đã thực hiện vào năm ngoái. Trong những năm gần đây, Trung Quốc chiếm chưa tới 1/10 giá trị các thương vụ M&A ở nước ngoài được công bố, nhưng năm nay, con số này đã lên tới gần 1/3, cho thấy thế lực ngày càng gia tăng của người Trung Quốc trên bản đồ M&A thế giới.

Đối với nền kinh tế toàn cầu, cơn sốt đầu tư này, ở một số phương diện nào đó, là một tín hiệu đáng mừng. Hoạt động M&A toàn cầu dự kiến sẽ giảm 25% trong quý I năm nay so với cùng kỳ năm ngoái. Nếu không có cơn khát thâu tóm của người Trung Quốc, mức giảm sẽ còn tồi tệ hơn rất nhiều.

Giá trị các thương vụ M&A do các doanh nghiệp Trung Quốc công bố

Làn sóng thâu tóm cũng đã lan rộng khắp nhiều ngành nghề từ mỹ phẩm cho đến thiết bị, máy móc xây dựng, từ ngành sản xuất phim cho đến phân bón. Các doanh nghiệp Trung Quốc ngày nay dường như không chỉ nhắm đến ngành hàng hóa và năng lượng.

Theo hãng tư vấn Rhodium Group, Ủy ban Đầu tư nước ngoài tại Mỹ (CFIUS) đã tăng cường rà soát các thương vụ thâu tóm diễn ra ở Mỹ để tránh các mối đe đọa an ninh, nhưng động thái tăng cường này vẫn “khiêm tốn” so với tốc độ gia tăng các khoản đầu tư mà người Trung Quốc thực hiện.

Đáng chú ý, tỷ trọng các thương vụ M&A của Trung Quốc so với thế giới trung bình xấp xỉ 6% trong 5 năm qua, trong khi nước này chiếm tới gần 15% GDP toàn cầu. “Trung Quốc chỉ mới ra quân bước đầu trong các thương vụ thâu tóm ở nước ngoài, nghĩa là còn có nhiều dư địa để tăng tốc mạnh hơn”, Fred Hu, Chủ tịch và là nhà sáng lập hãng đầu tư Primavera Capital, nhận xét. Primavera cũng có tham gia trong nhóm các nhà đầu tư ra giá mua lại Starwood do Anbang dẫn đầu. Hiện tại, các công ty bảo hiểm như Anbang giờ đang ngày càng phiêu lưu hơn.

Theo một nhà điều hành cấp cao trong ngành ngân hàng đang làm việc với các doanh nghiệp Trung Quốc, triển vọng đồng nhân dân tệ bị phá giá mạnh hơn cũng là một điểm lợi khi thực hiện các thương vụ giao dịch. Điều quan trọng hơn đối với người mua là việc thâu tóm công nghệ và thương hiệu mà Trung Quốc bị thiếu sẽ giúp họ gia tăng vị thế ở sân nhà và đẩy mạnh bành trướng ra nước ngoài.

Tuy nhiên, những người mua Trung Quốc hiện nay nặng nợ hơn rất nhiều so với những doanh nghiệp mà họ thâu tóm. Trong số các thương vụ được công bố từ đầu năm 2015, hệ số nợ/vốn chủ sở hữu của những người mua Trung Quốc tính trung bình là 71%, so với 44% của các công ty mục tiêu ở nước ngoài, theo phân tích của The Economist dựa trên số liệu của S&P Global Market Intelligence.

Lớp đệm tài chính cũng mỏng hơn rất nhiều ở các doanh nghiệp đi thâu tóm của Trung Quốc: tài sản có tính thanh khoản của họ thấp hơn xấp xỉ 1/4 so với nghĩa vụ nợ ngắn hạn. Nhưng nhờ chủ nợ cho khất nợ nên các món nợ khổng lồ mà các doanh nghiệp này đang gánh cũng trở nên “dễ chịu” hơn tại Trung Quốc hơn là ở những nơi khác.

Vậy tiền đâu họ đổ vào các thương vụ thâu tóm? Câu trả lời là họ đi vay nợ nhiều hơn. Các ngân hàng Trung Quốc đang xem việc cho các doanh nghiệp Trung Quốc vay là một cách an toàn để vươn ra thế giới xa hơn. Chính phủ nước này cũng khuyến khích các ngân hàng hỗ trợ các thương vụ thâu tóm ở nước ngoài. Miễn là các doanh nghiệp mà những người mua Trung Quốc đi thâu tóm có dòng tiền mạnh thì các ngân hàng này sẵn sàng cho vay, đẩy nợ lên những mức cao mà thường chỉ thấy trong các thương vụ mua lại dựa trên vay nợ.

Các ngân hàng nước ngoài cũng tham gia trong một số các thương vụ: HSBC, Credit Suisse, Rabobank và UniCredit, chẳng hạn, đang giúp thu xếp các khoản vay hợp vốn cho ChemChina, vốn đã đồng ý mua lại công ty thuốc trừ sâu và hạt giống Thụy Sĩ Syngenta với giá 43 tỷ USD.

Khi tình hình tài chính của người đi thâu tóm có vẻ không “vững vàng”, các ông chủ ngân hàng cho biết họ tìm an ủi ở 2 điều: tự các thương vụ sẽ sinh lời và hậu thuẫn chính trị đằng sau những người mua, đặc biệt những người mua là công ty quốc doanh. “Bạn phải tin tưởng rằng bên đi thâu tóm đã trở nên quá lớn không thể sụp đổ”, một nhà tư vấn M&A nhận xét.

Đối với người mua, về mặt tài chính, có 2 lý do lớn để họ thực hiện các thương vụ M&A ra nước ngoài. Trước hết, tiến hành các thương vụ mua lại dựa trên vay nợ có thể khiến cho gánh nặng nợ của họ trở nên nhẹ hơn.

Lấy ví dụ về trường hợp của Zoomlion, một công ty sản xuất thiết bị máy móc xây dựng có nợ cao gấp 83 lần so với EBITDA (thu nhập trước thuế, lãi vay và khấu hao). Zoomlion muốn mua Terex, một đối thủ Mỹ có mức nợ chỉ gấp 3,5 lần lợi nhuận kiếm được, với giá 3,4 tỷ USD. Cho dù thương vụ mua lại này hoàn toàn dùng tiền vay mượn thì công ty mới sau khi sáp nhập sẽ vẫn có hệ số nợ/thu nhập xấp xỉ 18 lần. Rõ ràng, đây là sự cải thiện rất lớn đối với tình hình tài chính của Zoomlion.

Thứ hai, những người mua Trung Quốc biết rõ có một yếu tố quan trọng đang diễn biến có lợi cho họ: mức định giá trên thị trường chứng khoán nội địa đang cao hơn rất nhiều so với ở nước ngoài. Hệ số giá/thu nhập mỗi cổ phiếu (P/E) trung bình của những người mua Trung Quốc là 56 lần, gấp 2 lần P/E của các công ty mà họ muốn thâu tóm. Điều này có nghĩa, các doanh nghiệp Trung Quốc có thể phát hành cổ phiếu trong nước và sử dụng số tiền huy động được để mua các tài sản ở nước ngoài chỉ bằng nửa giá. Điều này cũng cho họ “quyền lực” để thắng các đối thủ trong các cuộc chiến thâu tóm.

Đối với những nhà quan sát nước ngoài, có vẻ như doanh nghiệp Trung Quốc đang trả giá quá cao trong các thương vụ M&A. Nhưng miễn là các ngân hàng nước họ và các cổ đông sẵn sàng bơm vốn, các doanh nghiệp Trung Quốc luôn thấy cánh cửa cơ hội đang mở ra.(NCĐT)

Chuông báo động đang vang lên ở một trong những quốc gia hùng mạnh nhất OPEC

Qatar cũng là một trong những thành viên có các điều kiện tốt nhất trong Tổ chức các nước xuất khẩu dầu mỏ (OPEC). Theo số liệu ước tính của Quỹ tiền tệ quốc tế (IMF), nước này chỉ giành khoảng 0,6% GDP (tương đương 1,2 tỷ USD) cho các chương trình trợ cấp năng lượng trong năm 2015. Ngược lại các thành viên khác của OPEC đã lao đao bởi giá dầu giảm.

Một trong những trụ cột tạo nên sức mạnh cho kinh tế Qatar chính là hoạt động tín dụng bùng nổ. Tuy nhiên, một số chuyên gia đang lên tiếng cảnh báo về mối nguy hiểm từ hoạt động này.

“Chúng tôi lo ngại rằng cơn sốt tín dụng ở Qatar là không bền vững và có thể trở thành một mối nguy lớn đối với sự ổn định của hệ thống tài chính”, chuyên gia kinh tế Trung Đông Jason Tuvey của Capital Economics nhận định.

“Một cuộc khủng hoảng ngân hàng sẽ không xảy ra ngay lập tức, nhưng Qatar nên bắt đầu quá trình giải chấp ngay trong những năm tới. Điều này sẽ đè nặng lên tiềm năng tăng trưởng kinh tế”.

Tuvey chỉ ra 3 yếu tố chính khiến ông lo ngại về triển vọng kinh tế Qatar.

Thứ nhất, tín dụng đang tăng trưởng ở mức đáng báo động. 5 năm qua, trung bình lượng tín dụng cung cấp cho khu vực tư nhân đã tăng trưởng hơn 15% mỗi năm. Trước đây IMF đã từng cảnh báo tỷ lệ nợ của khu vực tư nhân tăng trưởng hơn 3 điểm phần trăm mỗi năm có thể là dấu hiệu cảnh báo sớm về tình trạng căng thẳng của hệ thống tài chính.

Tín dụng tăng trưởng quá nóng sẽ thổi phồng bong bóng, đặc biệt là đối với khu vực bất động sản, nơi tín dụng tăng trưởng hơn 30% mỗi năm. Tốc độ tăng giá nhà đất ở Qatar đã tăng gấp đôi chỉ trong chưa đầy 4 năm. Nếu thị trường bất động sản rơi vào giai đoạn điều chỉnh, tỷ lệ nợ xấu của hệ thống ngân hàng sẽ tăng mạnh.

Bên cạnh đó, tiền cho vay lại đang được tài trợ bằng tiền đi vay nước ngoài. Tỷ lệ cho vay/tiền gửi đã tăng mạnh, trong khi nợ nước ngoài hiện chiếm gần 30% tổng nợ của các ngân hàng. Nhớ lại năm 2009, tỷ lệ này ở Các tiểu vương quốc Arab đã chạm ngưỡng 25% trước khi bong bóng tín dụng vỡ tung.

Tuy nhiên, theo Tuvey, mặc dù một số ngân hàng có thể gặp rắc rối, có nhiều lý do để nghĩ rằng Qatar sẽ tránh được một cuộc khủng hoảng trên toàn bộ hệ thống, dù quá trình giải chấp là không thể tránh khỏi. Do đó đây là một “cơn gió ngược” khác gây khó cho Qatar, ngoài sự sụp đổ của thị trường dầu mỏ.

Ôtô TMT đề xuất thưởng CEO gần 19 tỷ đồng

Theo Tài liệu Đại hội cổ động Công ty cổ phần ôtô TMT (Mã CK: TMT), Hội đồng quản trị đề xuất mức dự kiến chi thưởng cho Tổng giám đốc (CEO) 18,6 tỷ đồng, tương đương 10% lợi nhuận sau thuế của công ty. Khoản thưởng được chi trả bằng tiền mặt và lấy từ nguồn lợi nhuận sau thuế chưa phân phối năm 2015.

Trước đó, tại Đại hội đồng cổ đông năm 2015 của TMT, 100% cổ đông đã thông qua việc bổ sung tiền lương hằng năm cho Tổng giám đốc trong trường hợp hoàn thành hoặc vượt mức kế hoạch đã đề ra. Hiện vị trí Tổng giám đốc TMT do ông Bùi Văn Hữu đảm nhiệm. Ông Hữu đồng thời cũng là Chủ tịch Hội đồng quản trị và nắm trên 33% cổ phần tại doanh nghiệp.

Năm 2015, doanh thu của TMT đạt 3.365 tỷ đồng, gấp 2,5 lần so với 2014. Lãi sau thuế đạt 186 tỷ đồng, gấp 3 lần năm 2014.

Năm 2016, TMT đặt mục tiêu bán được 10.560 xe, tăng 44% so với thực hiện 2015. Doanh thu thuần dự kiến hơn 5.800 tỷ đồng, tăng 75% so với thực hiện 2015. Lợi nhuận sau thuế 256 tỷ, tăng 35%. Tỷ lệ cổ tức năm 2016 là 50%. Lương bình quân tăng từ 6,6 triệu lên 8,25 triệu đồng một người.

Các đề xuất trên sẽ được trình để Đại hội cổ đông 2016 của TMT biểu quyết vào ngày 24/3 tới.

Quốc Cường Gia Lai mua trung tâm thương mại của bầu Đức

Báo cáo của Tập đoàn Hoàng Anh Gia Lai (Mã CK: HAG) cho biết ngày 21/3/2016, Công ty cổ phần Xây dựng và Phát triển Nhà Hoàng Anh - công ty con của Tập đoàn đã ký hợp đồng chuyển nhượng dự án Trung tâm thương mại tại đường 2/9, phường Bình Hiên Bình Thuận, quận Hải Châu, thành phố Đà Nẵng cho Công ty cổ phần Quốc Cường Gia Lai.

Giá trị chuyển nhượng là 419 tỷ đồng và Hoàng Anh Gia Lai đã nhận đủ tiền của bên mua. Hiện HAG sở hữu 85,75% vốn của Công ty Nhà Hoàng Anh.

Hoàng Anh Gia Lai sở hữu dự án Khu phức hợp Hoàng Anh Gia Lai đường 2/9, thành phố Đà Nẵng nằm bên bờ sông Hàn với mặt tiền sông trải dài 900m. Tuy nhiên, theo báo cáo của Tập đoàn này, phần được chuyển nhượng cho Quốc Cường Gia Lai chỉ là dự án trung tâm thương mại cũng tọa lạc tại khu đất này.

Trung Quốc có thể tăng trưởng chậm nhất 7 năm

Theo khảo sát của CNN với các nhà kinh tế học, đây sẽ là tốc độ tăng trưởng quý chậm nhất của Trung Quốc từ đầu khủng hoảng tài chính 2009. Dự báo tăng trưởng cả năm cũng sẽ xuống còn 6,3%. Con số này thấp hơn đáng kể mục tiêu của Bắc Kinh là 6,5-7%. Thậm chí thấp hơn năm ngoái - 6,9%.

Số liệu GDP chính thức quý I sẽ được cơ quan thống kê nước này công bố vào thứ Sáu.Sau nhiều năm bùng nổ, kinh tế Trung Quốc hiện co lại rất nhanh. Một phần vì Chính phủ nước này đang cố lái tăng trưởng sang dựa vào dịch vụ, thay vì sản xuất. Họ cũng đang chịu áp lực từ khối nợ cao, sau nhiều năm tăng trưởng tín dụng nóng.

"Họ có thành công trong việc tái cân bằng kinh tế vài năm tới hay không còn phụ thuộc vào khả năng duy trì thanh khoản trong hệ thống tài chính của Chính phủ, trong bối cảnh vẫn phải giảm được nợ ngân hàng và thúc đẩy thị trường trái phiếu nội địa", Peter Donisanu tại Wells Fargo cho biết.

Đa phần các số liệu kinh tế Trung Quốc công bố năm nay, từ thương mại đến sản xuất, đều cho thấy bức tranh khá ảm đạm. Một số cho rằng đó là do Tết Nguyên Đán. Thời điểm này, hầu hết các hoạt động kinh doanh bị đình trệ.

Tuy nhiên, hậu quả của quá trình tái cân bằng kinh tế đã khá rõ ràng. Cuối tháng 2, Trung Quốc thông báo sa thải 1,8 triệu công nhân ngành than và thép để giảm dư thừa công suất. Con số này tương đương 20% nhân lực ngành than và 11% ngành thép tại đây, IHS Insight cho biết.

Dù vậy, một số chuyên gia lại tỏ ra lạc quan. Ning Zhang - nhà kinh tế học tại UBS tin rằng các số liệu kinh tế sắp tới sẽ cho thấy sự hồi phục, nhờ lĩnh vực bất động sản đang cải thiện và các hỗ trợ về tài khóa, tín dụng gần đây.

Trung Quốc đang cố thoát khỏi hình ảnh tồi tệ năm 2015. Thị trường chứng khoán và đồng NDT lao dốc đã khiến nhà đầu tư mất niềm tin vào khả năng điều hành kinh tế của giới chức nước này.